Cliente dice "No necesito seguro" ¿Por qué pasa y cómo solucionarlo?

Cada vez que llamas a alguien que no pidió información, empiezas con desventaja. El prospecto no te conoce, no te buscó, y está ocupado. Escuchas "no necesito seguro" porque interrumpiste su día para ofrecerle algo que él no siente como urgente. Esa objeción no aparece porque seas mal vendedor. Aparece porque estás operando al revés: persigues en lugar de atraer.

El problema no es qué decir cuando te rechazan. El problema es que estás hablando con gente que nunca levantó la mano. Cuando inviertes el flujo y hablas solo con quien te buscó, la conversación cambia. Ya no discutes necesidad. Discutes precio, coberturas, comparación entre opciones. Este artículo muestra por qué pasa eso y cómo cambias tu operación para que suceda. Este artículo forma parte de nuestra guía completa sobre cómo vender seguros, donde encontrarás el sistema operativo completo que incluye prospección por atracción en lugar de persecución.

¿Por qué escuchas "No necesito seguro"?

La objeción "no necesito seguro" no aparece porque tu cliente sea ignorante o irresponsable. Aparece porque arrancaste la conversación en el momento equivocado, con la persona equivocada, de la manera equivocada.

Las objeciones de necesidad en ventas representan un desafío común en cualquier industria. El cliente percibe que no necesita tu solución porque aún no ha identificado el problema o riesgo que tu producto resuelve.

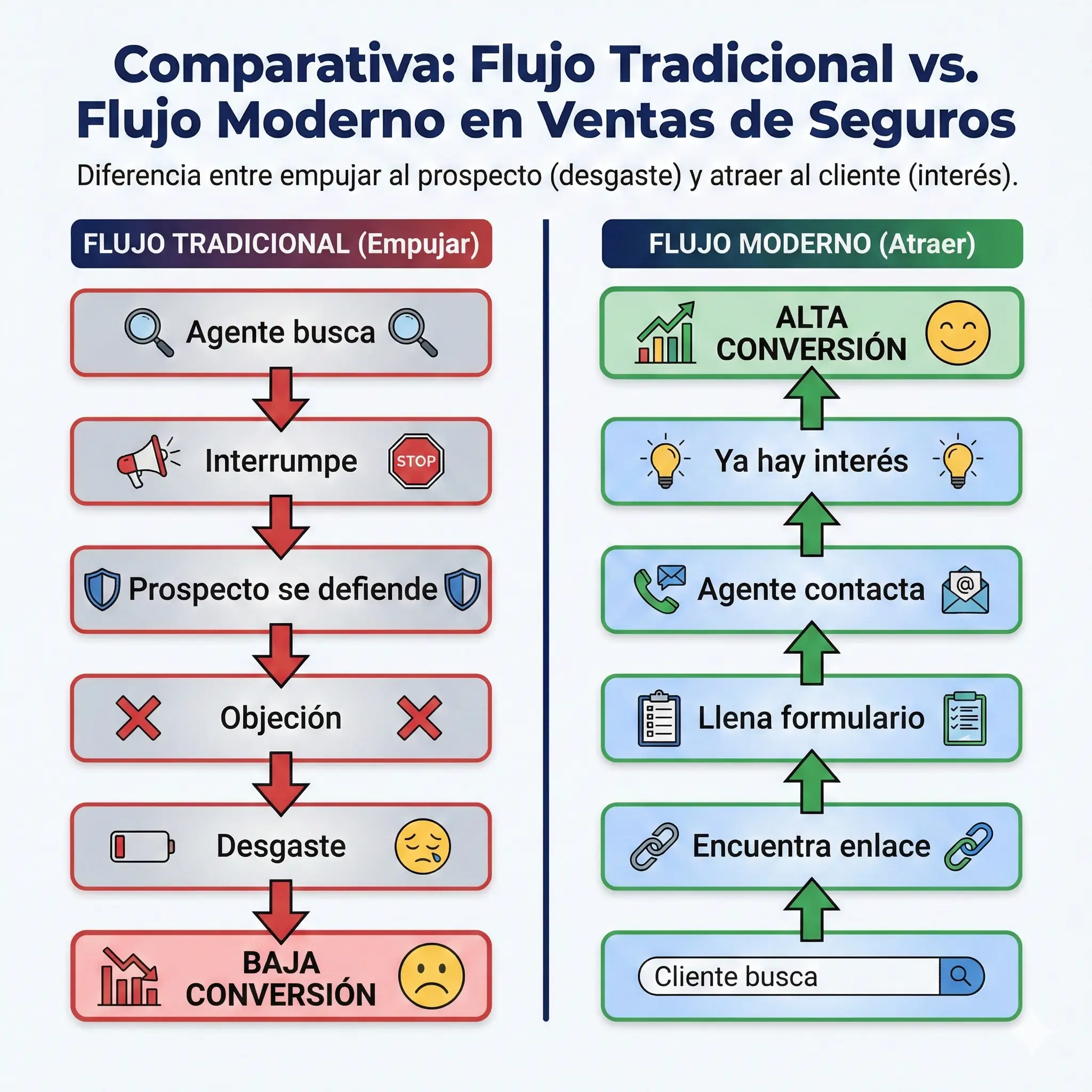

El flujo tradicional genera rechazo predecible

El proceso que aprendiste probablemente fue este: busca contactos, llama, presenta el producto, maneja objeciones, cierra. Suena lógico. El problema es que ese flujo asume que puedes convencer a alguien de comprar algo que no estaba buscando.

Cuando llamas en frío o mandas un mensaje genérico por WhatsApp, la persona no sabe quién eres. No te pidió información. Está trabajando, almorzando, viendo algo en el celular. Interrumpes. Su primera reacción es defensa: "no necesito", "después veo", "ya tengo".

Esa respuesta no tiene nada que ver con si realmente necesita un seguro. Tiene que ver con que lo sorprendiste sin contexto. Su cerebro activó el modo rechazo porque detectó una venta no solicitada.

¿ Por qué perseguir prospectos fríos multiplica objeciones?

Cuando operas así, necesitas volumen brutal para compensar la baja conversión. Llamas a 50 personas para hablar con 10. De esas 10, tal vez 2 te escuchan. De esas 2, con suerte 1 compra. Pierdes 48 contactos porque nunca tuvieron interés real.

El problema se multiplica porque cada rechazo te desgasta. Empiezas a creer que vender seguros es difícil. Que la gente "no valora protegerse". Que necesitas mejor técnica o mejores scripts. La realidad es más simple: estás hablando con gente que no levantó la mano.

Los agentes que crecen rápido no persiguen más. Persiguen menos, pero mejor. Hablan solo con quien ya mostró interés. Esa diferencia cambia todo el juego.

El costo oculto del desgaste emocional

Cada "no necesito" te cuesta más que tiempo. Te cuesta energía. Después de 20 rechazos en un día, llegas a casa cansado. No es cansancio físico. Es cansancio de escuchar que no, de sentir que molestas, de dudar si esto funciona.

Ese desgaste te hace dudar de ti. Empiezas a pensar que tal vez no sirves para ventas. Que deberías buscar otro trabajo. La ironía es que el problema no eres tú. Es el proceso.

Cuando cambias el proceso y solo hablas con gente que te buscó, recuperar energía. Ya no molestas. Ya no persigues. Atienden solicitudes. La conversación arranca desde otro lugar: "me interesa, cuéntame más". Eso cambia cómo te sientes cada día y cuánto tiempo aguantas en este negocio.

El cambio de mentalidad: De empujar a atraer

El flujo tradicional opera con lógica de empuje: tú buscas al cliente, lo contactas, intentas convencerlo. El flujo moderno opera con lógica de atracción: el cliente te encuentra, te busca, te pide información. La diferencia no es semántica. Es operativa.

Cómo funciona el flujo de atracción

En lugar de perseguir a 50 personas para hablar con 10, creas puntos donde la gente que sí necesita seguros puede encontrarte. Publicas contenido que responde sus preguntas. Compartes un enlace donde pueden dejar sus datos. Apareces cuando están buscando.

El cliente ve tu publicación, entra a tu enlace, llena un formulario. Te dice qué necesita, cuándo lo necesita, cómo contactarlo. Tú recibes esa información ordenada. Llamas con contexto: "Vi que pediste cotización de seguro de auto. Déjame ayudarte".

Ya no hay sorpresa. Ya no hay interrupción. El cliente esperaba tu llamada. La conversación arranca desde "cuéntame qué opciones tienes" en lugar de "no necesito".

¿Por qué el cliente que te busca no objeta necesidad?

Cuando alguien llena un formulario pidiendo información de seguros, ya pasó el filtro mental de "¿necesito esto?". Si no necesitara, no hubiera llenado nada. No hubiera invertido 2 minutos de su tiempo dándote sus datos.

Esa persona ya aceptó que tiene un problema que requiere solución. Tal vez compró un carro nuevo y le pidieron seguro. Tal vez tuvo un hijo y piensa en proteger a su familia. Tal vez su empresa le ofreció un plan de salud y quiere comparar opciones. El punto es: ya decidió que necesita. Ahora busca con quién.

Tu trabajo cambia. Ya no convences de necesidad. Ayudas a elegir la mejor opción. Comparas coberturas. Explicas diferencias de precio. Muestras qué incluye cada póliza. Esa conversación es más corta, más clara, y cierra más.

El rol del agente cambia: de vendedor a asesor

Cuando persigues prospectos fríos, eres vendedor. Empujas producto. Manejas objeciones. Intentas cerrar antes de que se te escape. El cliente siente presión. Tú sientes urgencia.

Convertir la percepción del cliente sobre la necesidad de un seguro requiere aplicar estrategias fundamentales para vender seguros que van más allá de enumerar coberturas: se trata de conectar emocionalmente con sus miedos y prioridades.

Cuando trabajas con gente que te buscó, eres asesor. Respondes preguntas. Explicas opciones. Ayudas a decidir. El cliente siente que lo escuchas. Tú sientes que agregas valor.

Esa diferencia no es solo psicológica. Es práctica. Los clientes que compran como resultado de asesoría (no de presión) renuevan más. Refieren más. Compran más productos después. Te ven como su persona de confianza para seguros, no como alguien que los persiguió hasta venderles algo.

El flujo de atracción no es más fácil al inicio. Requiere construir presencia, compartir contenido, estructurar captación. Pero una vez que funciona, es más predecible, más escalable, y menos desgastante que perseguir gente que no te pidió nada.

El argumento financiero que falta en la conversación

La mayoría de los agentes intentan vender seguros con lógica emocional: "protege a tu familia", "piensa en tus hijos", "¿qué pasa si algo te ocurre?". Eso funciona con algunos clientes, pero falla con muchos otros. Falta el argumento financiero: comprar seguro joven es una decisión de inversión, no solo de protección.

Una vez que el cliente reconoce la necesidad del seguro, el siguiente obstáculo suele ser superar la barrera del precio. Es importante abordar estas dos objeciones en el orden correcto para maximizar tus probabilidades de cierre.

El Costo de Esperar: Cuánto más caro sale asegurar el mismo riesgo después

El precio de un seguro de vida aumenta con la edad. No es un aumento pequeño. Es exponencial. La razón es simple: el riesgo de enfermedad o muerte sube cada año. Las aseguradoras cobran más porque estadísticamente tienen más probabilidad de pagar.

Cuando alguien dice "lo compro después", está asumiendo que después va a poder comprarlo al mismo precio. Esa suposición es falsa. Cada año que espera, el mismo producto le cuesta más. No es "lo mismo más adelante". Es el doble o el triple más adelante.

Eso convierte la decisión en una de timing financiero. Si compras hoy, bloqueas el precio de hoy. Si esperas 5 años, pagas el precio de dentro de 5 años. La diferencia acumulada en 20 años de póliza puede ser de decenas de miles de dólares.

La ventana de asegurabilidad: Por qué "después" puede ser nunca

El problema no es solo el precio. Es la posibilidad de comprarlo. Cuando eres joven y sano, todas las aseguradoras te aceptan. Cuando desarrollas una condición (diabetes, presión alta, problemas cardíacos), muchas te rechazan o te cobran primas prohibitivas.

"Después" asume que vas a seguir sano. Estadísticamente, eso no es garantía. Entre los 30 y los 45 años, muchas personas desarrollan condiciones que los hacen difíciles de asegurar. Cuando eso pasa, ya no es cuestión de precio. Es cuestión de acceso.

La ventana de asegurabilidad es el período donde puedes comprar seguro a precio razonable sin exclusiones. Esa ventana se cierra rápido. Una vez cerrada, no vuelve a abrirse.

Esta tabla muestra el costo real de esperar. No es un escenario de miedo. Es aritmética. La diferencia entre decidir hoy y decidir en 15 años puede ser de $15,000 a $24,000 dólares acumulados. Eso sin contar el riesgo de quedar inasegurable.

Cuando logras que el cliente visualice el riesgo y la consecuencia de no estar protegido, es el momento perfecto para aplicar un cierre consultivo que lo guíe naturalmente hacia la decisión de compra.

Cuando alguien llena un formulario pidiendo información de seguros, ya pasó el filtro mental de "¿necesito esto?". Tu trabajo cambia: ya no convences de necesidad. Ayudas a elegir la mejor opción.

El Test del Autoseguro: Framework para desmontar "Yo me cubro solo"

Muchos clientes dicen "no necesito seguro porque tengo ahorros". Esa lógica suena razonable hasta que la confrontas con números reales. El Test del Autoseguro son tres preguntas que revelan si el cliente realmente puede cubrir su propio riesgo o si está operando con una ilusión.

Las 3 preguntas del Test

Utiliza preguntas poderosas en tu guion que ayuden al cliente a descubrir por sí mismo los riesgos que está corriendo. Las preguntas bien formuladas son más persuasivas que cualquier argumento directo.

Pregunta 1: ¿Cuánto tienes ahorrado hoy que podrías usar mañana sin afectar tu vida?

No preguntes cuánto tiene en total. Pregunta cuánto puede usar sin romper nada. La mayoría tiene dinero comprometido: enganche de casa, educación de hijos, fondo de emergencia que no quiere tocar. El dinero líquido disponible para un evento catastrófico suele ser mucho menos de lo que pensaban.

Pregunta 2: ¿Cuánto costaría reemplazar tus ingresos durante 6 meses si no puedes trabajar?

Multiplica su ingreso mensual por 6. Ese es el número real que necesita cubrir si una enfermedad o accidente lo deja fuera de operación medio año. Suma gastos médicos si no tiene cobertura de salud completa. La cifra sube rápido. Ahora compara con la respuesta de la Pregunta 1.

Pregunta 3: Si usas tus ahorros para cubrir eso, ¿cuánto tiempo tardas en volver al nivel de ahorro actual?

Esta es la pregunta que nadie considera. Usar los ahorros para una emergencia no solo los agota. Los retrasa años. Si tardaste 5 años en ahorrar $20,000 dólares, y los gastas en un evento, tardas otros 5 años en recuperarlos. Eso asume que puedes seguir ahorrando al mismo ritmo, lo cual es difícil si ya enfrentaste un evento costoso.

Ejemplo de aplicación en conversación real

Cliente: "No necesito seguro, tengo ahorros."

Tú: "Entiendo. ¿Cuánto tienes disponible que podrías usar mañana sin afectar planes importantes?"

Cliente: "Unos $15,000."

Tú: "Perfecto. Si no pudieras trabajar 6 meses, ¿cuánto necesitarías para cubrir tus gastos y los de tu familia?"

Cliente: (Hace cálculo mental) "Como $30,000."

Tú: "Esos $15,000 cubren la mitad. ¿De dónde sale la otra mitad? Y si los usas todos, ¿cuánto tardas en ahorrar otros $15,000?"

Cliente: (Pausa)

La conversación cambió. Ya no es "necesitas seguro porque algo malo puede pasar". Es "tienes un gap financiero real que no habías medido".

Cuándo el autoseguro sí tiene sentido

El autoseguro funciona en dos casos reales:

- Tienes activos líquidos equivalentes a 10-20 veces tu gasto anual y no dependes de ingresos laborales.

- Tienes un patrimonio tan grande que un evento catastrófico no afecta tu capacidad de generar ingresos (ej: rentas, inversiones, negocios que operan sin ti).

Para la mayoría de las personas, el autoseguro es una fantasía. No tienen suficiente dinero líquido. Dependen de su trabajo. Un evento grande los devuelve años. El seguro no reemplaza el ahorro. Complementa el ahorro y protege lo que tardaste años en construir.

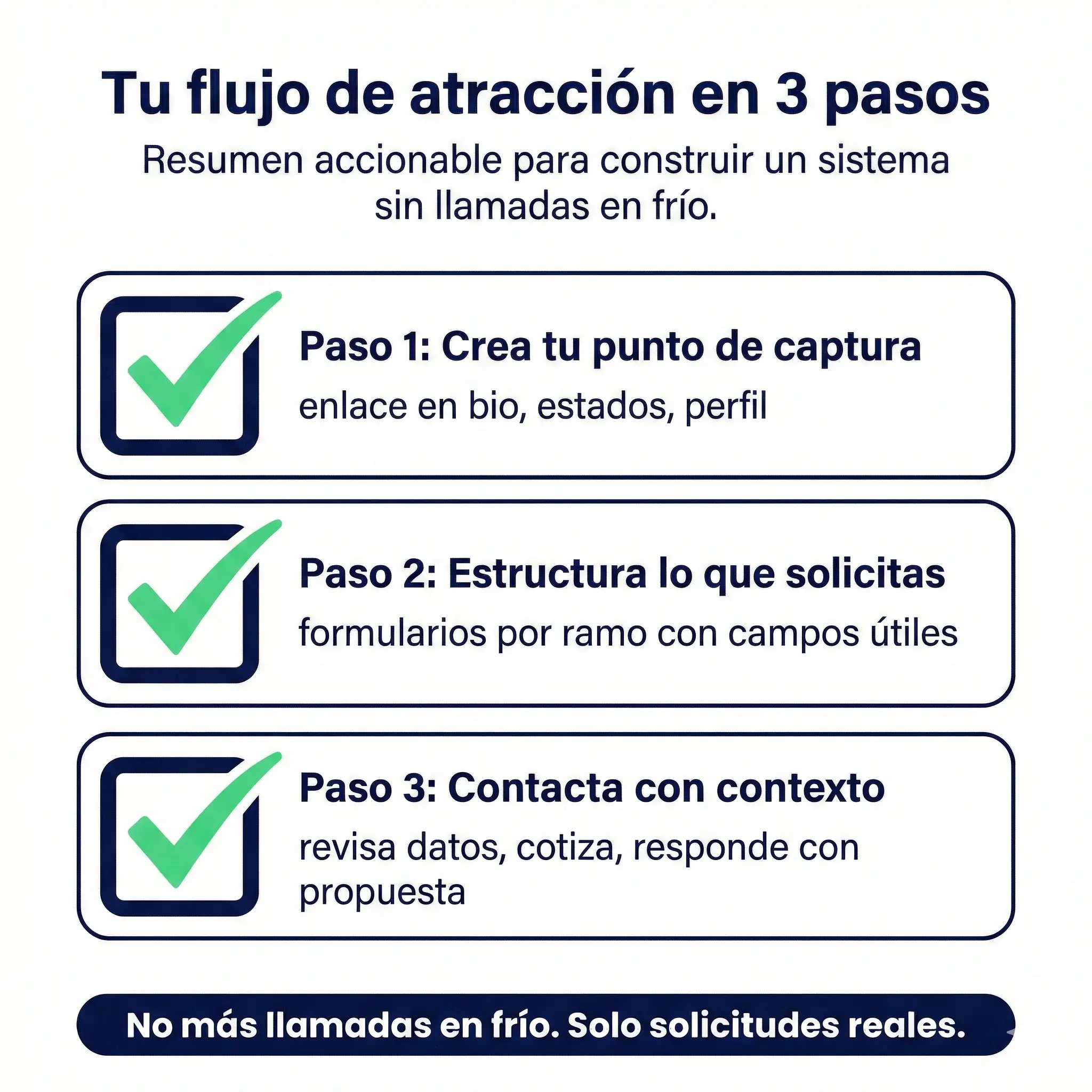

¿Cómo construir tu flujo de atracción: Del concepto a la operación?

El flujo de atracción suena bien en teoría. La pregunta práctica es: ¿cómo lo construyes sin equipo de marketing y sin presupuesto para anuncios? La respuesta está en tres pasos operativos que puedes implementar hoy.

Paso 1: Crear puntos de captura donde el cliente te encuentra

Un punto de captura es cualquier lugar donde alguien interesado puede dejarte sus datos. No necesitas una página web compleja. Necesitas un lugar simple donde la gente llene un formulario y tú recibas la información.

Empieza con tu bio de Instagram, tu estado de WhatsApp, tu perfil de Facebook. En lugar de poner solo tu teléfono, pon un enlace. Ese enlace lleva a un formulario corto: nombre, teléfono, qué seguro necesita. Cuando alguien lo llena, recibes un aviso y sus datos organizados.

También funciona en conversaciones directas. Alguien te pregunta "¿cuánto cuesta un seguro de auto?" en lugar de empezar a cotizar por mensaje, mandas el enlace: "Llena esto con los datos de tu carro, te mando las opciones en una hora". El cliente llena, tú cotizas con información completa, respondes con propuestas claras.

Plataformas como Figuro Engage te dan ese enlace automáticamente. Cada tipo de seguro tiene su propio formulario optimizado. El cliente elige qué necesita, llena los datos, y tú recibes todo en una lista ordenada. No necesitas construir nada desde cero.

Paso 2: Estructurar la información que solicitas

El formulario no debe ser largo. Debe ser útil. Pide solo lo que necesitas para cotizar sin tener que hacer 10 preguntas más por WhatsApp.

Para seguro de auto: marca, modelo, año, uso, historial del conductor. Para seguro de vida: edad, ocupación, estado de salud básico, suma que busca. Para seguro de salud: edad, enfermedades preexistentes, tipo de cobertura que necesita.

Cuando el cliente llena eso, tú ya tienes contexto. Puedes cotizar directo. No pierdes tiempo pidiendo datos que se olvidan de mandar. No haces 15 mensajes de ida y vuelta. Recibes, cotizas, presentas.

La estructura también filtra. Si alguien no llena el formulario, probablemente no estaba realmente interesado. Eso te ahorra perseguir gente que nunca iba a comprar.

Paso 3: Contactar con contexto (sin perseguir)

Cuando recibes una solicitud, no llamas inmediatamente con "hola, vi que pediste información". Revisas los datos, preparas una respuesta útil, y contactas con una propuesta.

Ejemplo: recibes solicitud de seguro de auto. Ves que el cliente tiene un carro 2020, uso particular, sin siniestros. Cotizas en dos aseguradoras. Le mandas mensaje: "Hola [nombre], vi tu solicitud. Te cotizé con [Aseguradora A] y [Aseguradora B]. [Aseguradora A] sale en $X mensual con estas coberturas. [Aseguradora B] sale en $Y mensual con estas otras. ¿Cuál te interesa más o quieres que te explique las diferencias?"

Esa es una conversación útil. El cliente no siente presión. Siente que le resolviste algo. Tú no persigues. Atiendes una solicitud que él hizo. La dinámica completa cambió.

Este flujo no elimina el trabajo. Elimina el desgaste de perseguir gente que no quiere hablar contigo. Los leads que entran ya pasaron el filtro de "¿necesito esto?". Tu trabajo es ayudarlos a elegir la mejor opción, no convencerlos de que necesitan algo.

Preguntas Frecuentes

¿Qué responder cuando dicen "soy joven y sano"?

"Entiendo. La razón para comprarlo ahora no es porque algo vaya a pasarte mañana. Es porque hoy tienes el precio más bajo que vas a tener en tu vida. Cada año que pasa, el mismo seguro cuesta más. Si esperas 10 años, pagas el doble o el triple por la misma cobertura. También está el riesgo de desarrollar alguna condición que te haga difícil de asegurar. Comprar ahora es bloquear el precio bajo mientras puedes."

¿Cómo explicar que el seguro no es un gasto innecesario?

Usa números reales. Pregunta cuánto gasta al mes en cosas que no protegen su futuro (suscripciones, salidas, hobbies). Luego muestra que un seguro básico cuesta menos que eso. La diferencia es que el seguro protege años de ingresos y ahorro. No es gasto. Es cerrar un gap financiero que la mayoría tiene y no mide hasta que lo confronta con el Test del Autoseguro.

¿Por qué comprar seguro de vida si no tengo hijos todavía?

Porque cuando tengas hijos, vas a ser mayor y te va a costar más. También porque el seguro de vida no solo protege a los dependientes. Protege a quien paga tus deudas si algo te pasa (padres, pareja, consignatarios de préstamos). Si tienes deudas estudiantiles, crédito de carro, o tarjetas, alguien termina cubriendo eso. El seguro evita que tu familia cargue con tu deuda.

¿Funciona el flujo de atracción en todos los ramos de seguros?

Sí, pero con diferencias de velocidad. En seguros obligatorios (auto) funciona rápido porque la gente busca activamente cuando compra carro o renueva. En seguros voluntarios (vida, salud, hogar) toma más tiempo porque el cliente no siente urgencia inmediata. El flujo sigue siendo mejor que perseguir en frío, pero requieres más puntos de captura y más contenido educativo para que la gente llegue a ti.

¿Cuánto tiempo tarda en generar resultados este cambio de proceso?

Los primeros leads llegan entre 1 y 2 semanas si compartes tu enlace activamente en redes y estados de WhatsApp. Para tener un flujo constante (5-10 solicitudes por semana), necesitas 1-2 meses construyendo presencia y compartiendo contenido útil. La velocidad depende de qué tan visible te vuelves y qué tan útil es lo que compartes. No es instantáneo, pero es más predecible que llamar en frío esperando que alguien conteste.

Conclusión

La objeción "no necesito seguro" no desaparece con mejores scripts o más insistencia. Desaparece cuando cambias a quién le hablas y cuándo lo haces. Perseguir prospectos fríos genera rechazo predecible. Hablar con gente que te buscó cambia la conversación completa.

El flujo de atracción no es magia. Es estructura: puntos de captura donde el cliente te encuentra, formularios que organizan la información, contacto con contexto útil. Cuando operas así, dejas de convencer la necesidad y empiezas a asesorar decisiones.

El argumento financiero refuerza ese cambio. Comprar seguro joven es decisión de inversión (lock-in de precio), no solo protección emocional. El Test del Autoseguro desmonta la fantasía de "yo me cubro solo" con tres preguntas que confrontan números reales.

Siguiente paso: crea tu primer punto de captura. Pon un enlace en tu bio de Instagram o en tu estado de WhatsApp. Manda ese enlace la próxima vez que alguien te pregunte por seguros. Mide cuántos lo llenan. Ese es el inicio del flujo que elimina perseguir y multiplica conversiones.